Подоходный налог является основным видом прямого налога для граждан РФ, исчисляемого в процентах от совокупного дохода физических лиц за вычетом расходов, подтвержденных документально. Как правило, налог на доход физического лица удерживается налоговым агентом (например, работодателем), но в отдельных случаях налогоплательщик обязан самостоятельно рассчитать и уплатить налог, в этих случаях заполняется налоговая декларация 3-НДФЛ.

Ставка и объекты налогообложения подоходным налогом

На территории России уже много лет действует фиксированная ставка налога для основных видов доходов физического лица – 13%. В данном случае под основным доходом подразумевается доход от работы по найму, от сдачи жилья в аренду, от работы по договору подряда и т.д. Кроме того, некоторые виды доходов облагаются ставками иных размеров: 35, 30 и 9%.

Налог на доход физического лица начисляется при наличии налоговой базы и объекта налогообложения, которыми являются:

- заработная плата;

- дивиденды;

- выигрыши и призы;

- доход от аренды недвижимого имущества;

- доходы от материальной выгоды и в натуральной форме;

- выплаты по договорам страхования и пенсионного обеспечения;

- проценты по вкладам в банках, если размер превышает ставку рефинансирования ЦБ;

- доходы от продажи автомобиля, ценных бумаг и недвижимости;

- доходы от продажи доли ООО и иного имущества.

Важно! Доходы, не подлежащие налогообложению по ставке подоходного налога, перечислены в статье 217 Налогового кодекса РФ.

Стоит отметить, что налогоплательщик имеет право при оплате подоходного налога воспользоваться налоговыми вычетами:

Стандартными – применяется ежемесячно в установленных законодательством случаях.

Социальными – на обучение, лекарства, пенсионное обеспечение.

Имущественными – при продаже жилой и коммерческой недвижимости и иного имущества, при покупке жилья и земельного участка, с процентов по целевым кредитам на жилье.

Сроки подачи декларации и уплаты подоходного налога

Согласно общему правилу, действующему на территории РФ, налоговая декларация 3-НДФЛ подается в территориальную инспекцию по месту жительства не позднее 30 апреля текущего года, следующего за отчетным периодом. Исключения определены в п. 3 ст. 229 НК РФ – при прекращении выплат дохода до конца налогового периода, физическое лицо должно предоставить отчет о фактически полученных доходах в налоговую инспекцию в период пяти дней со дня прекращения выплат. Сумма налога, исчисленного исходя из сведений декларации налогоплательщика, должна быть им уплачена не позднее 15 июля года, который следует за отчетным периодом. Если налог был доначислен, его уплата производится не позднее, чем через 15 дней с момента подачи декларации.

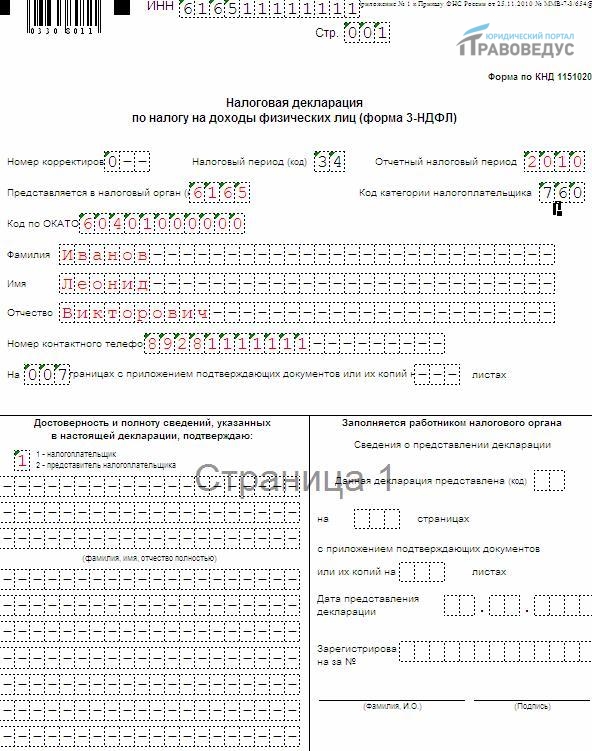

Скачать бланк налоговой декларации 3-НДФЛ

Содержание декларации 3-НДФЛ

Налоговая декларация по подоходному налогу состоит из:

- титульного листа

- нескольких разделов, которые заполняются на отдельных листах с целью исчисления налоговой базы и суммы налога по доходам, облагаемым по различным ставкам;

Важно! Титульный лист и разделы 1, 2 декларации обязательно заполняется всеми налогоплательщиками, сдающими отчет в инспекцию. Остальные разделы заполняются только при необходимости.

- листов:

А – указываются все доходы и источники их выплаты в пределах РФ, полученные в отчетный период (исключаются доходы от предпринимательской деятельности, адвокатской и частной практики); Б – указываются доходы и источники выплаты за пределами РФ; В – указываются доходы от предпринимательской и адвокатской деятельности, частной практики; Г – применяется для расчета и отражения сумм дохода, которые не подлежат обложению налогом; Д1 – применяется для расчетов имущественных налоговых вычетов по расходам на новое строительство либо приобретение объектов недвижимого имущества; Д2 - применяется для расчетов имущественных налоговых вычетов по доходам от продажи имущества и имущественных прав; Е1 – применяется для расчета стандартных и социальных налоговых вычетов; Е2 - применяется для расчета социальных налоговых вычетов, установленных подпунктами 4 и 5 пункта 1 статьи 219 Налогового кодекса Российской Федерации, а также инвестиционных налоговых вычетов, установленных статьей 219.1 Налогового кодекса Российской Федерации; Ж – применяется для расчета профессиональных налоговых вычетов, установленных пунктами 2, 3 статьи 221 Налогового кодекса Российской Федерации, а также налоговых вычетов, установленных абзацем вторым подпункта 2 пункта 2 статьи 220 Налогового кодекса Российской Федерации; З – применяется для расчета налогооблагаемого дохода от операций с ценными бумагами и операций с производными финансовыми инструментами (ПФИ); И – применяется для расчетов налогооблагаемого дохода от участия в инвестиционных товариществах.

Правила заполнения декларации по подоходному налогу

- документ может быть заполнен при использовании программного обеспечения или заполнен от руки печатными заглавными символами с использованием синих или черных чернил;

- в верхней части каждой страницы декларации обязательно проставляется нумерация и ИНН налогоплательщика, его фамилия и инициалы;

- в нижней части каждой страниц документа, за исключением титульного листа, обязательно проставляется дата и подпись налогоплательщика;

- любые суммы, указанные в декларации, должны иметь значение целых рублей при использовании правил округления;

- в декларации не допускается исправлений, а также двусторонняя печать документа;

- не требуется печатать страницы декларации, не обязательные к заполнению, если они имеют нулевое значение;

- нельзя скреплять или сшивать декларацию, используя средства, которые могут повредить бумагу.

Важно! Если в декларации была допущена ошибка, ее исправление является необходимым действием для налогоплательщика. Уточненный вариант декларации также необходимо предоставить в налоговые органы в кратчайшие сроки.

Скачать образец заполнения налоговой декларации 3-НДФЛ

Способы подачи декларации в налоговые органы

Налоговая декларация 3-НДФЛ может быть подана в инспекцию следующими способами:

- в бумажной форме – составляется 2 экземпляра декларации, один из которых остается в инспекции, второй отдается лицу, представившему декларацию с отметкой о принятии документа;

- почтой – документ отправляется заказным письмом с описью во вложении, число отправки письма будет считаться датой подачи декларации;

- в электронном виде – осуществляется через интернет при использовании различных операторов, которые обеспечивают обмен информации между налогоплательщиками и ИФНС.