Все организации и индивидуальные предприниматели, которые имеют в собственности земельные участки, вместе с декларацией по УСН или ЕНВД должны сдавать в налоговые органы декларацию по земельному налогу. Уплата налога выполняется только в том случае, если участок полностью сформирован и правильно оформлен, в противном случае (например, если ему не присвоен кадастровый номер или категория) налоговые органы не могут взимать налог. Также плательщиками налога являются физические лица.

Кто является плательщиком земельного налога

В соответствии с п. 1 ст. 388 НК РФ плательщиками земельного налога являются физические и юридические лица, владеющие земельными участками на праве собственности, постоянного пользования или пожизненного наследуемого владения. Данное основание накладывает на гражданина или компанию обязательство о регулярном отчете за уплату земельного налога.

Сдача налоговой декларации по земельному налогу

Декларация в отношении земельного участка заполняется юридическими лицами по итогам года, отчет передается в налоговые органы. Налоговые декларации по налогу представляются налогоплательщиками не позднее 1 февраля года, следующего за истекшим налоговым периодом. Налоговая декларация по налогу на землю сдается в инспекцию по месту нахождения земельного участка, при наличии в пользовании организации нескольких наделов, находящихся на разных территориях, деклараций будет необходимо сдавать несколько.

Важно! Декларация по земельному налогу должна сдаваться в инспекцию даже в том случае, если компания освобождена от уплаты данного налога. Декларация сдается с нулевыми показателями.

Сдать отчет в налоговые органы можно тремя способами:

- лично – сдать может первое лицо организации или лицо, имеющее доверенность. Декларация заполняется в двух экземплярах, один забирает инспектор, второй возвращается налогоплательщику с отметкой о принятии документов;

- почтой – отправляется ценным письмом с описью во вложении, сроком сдачи декларации признается дата отправки письма;

- в электронном виде – посредством формы, представленной на сайте налоговой инспекции, либо путем использования услуг специализированных фирм.

Налоговая декларация по земельному налогу 2018

Сроки подачи налоговой декларации по земельному налогу в 2018 году:

- не позднее 1 февраля 2018 года – за 2017год;

- не позднее 1 февраля 2019 года – за 2018 год.

Порядок заполнения налоговой декларации по земельному налогу утвержден Приказом ФНС России от 10.05.2017 г. № ММВ-7-21/347, который требует:

- декларация может быть представлена на бумажном носителе либо в электронной версии;

- при собственноручном заполнении необходимо использовать печатные буквы и чернила черного или синего цвета;

- любые исправления помечаются должностным лицом, запрещается использовать корректирующие средства;;

- при отсутствии какого-либо значения в нужной ячейке ставится прочерк;

- в каждой ячейке строки указывается только одно значение;

- страницы документа должны быть пронумерованы и не иметь никаких видимых повреждений.

Общие требования к заполнению декларации

Документ заполняется на отдельном бланке в соответствии с требованиями действующего законодательства. Оформление декларации выполняется по следующим правилам:

- документ может быть заполнен на бумажном носителе либо с помощью программного обеспечения;

- декларация в бумажном виде заполняется шариковой или перьевой ручкой черного или синего цвета;

- в каждой ячейке строки указывается только одно значение, отсутствие которого оформляется прочерком;

- при наличии исправлений необходимо выполнить подпись должностного лица, подтверждающего исправление;

- все страницы декларации нумеруются, в независимости от того, присутствуют в ней или отсутствуют все страницы;

- налоговая декларация не допускает использование корректирующих средств;

- запрещается использование двух сторон листа при заполнении декларации, каждая страница печатается на отдельном листе;

- документ нельзя скреплять степлером или сшивать, повреждение бумаги не допускается;

- все поля текста декларации заполняются только печатными символами.

Состав декларации по земельному налогу

Налоговая декларация на землю состоит из:

- Титульного листа

- Раздела 1 "Сумма земельного налога, подлежащая уплате в бюджет"

- Раздела 2 "Расчет налоговой базы и суммы земельного налога"

Скачать бланк налоговой декларации по земельному налогу

Рассмотрим сложные моменты заполнения декларации каждого раздела более подробно.

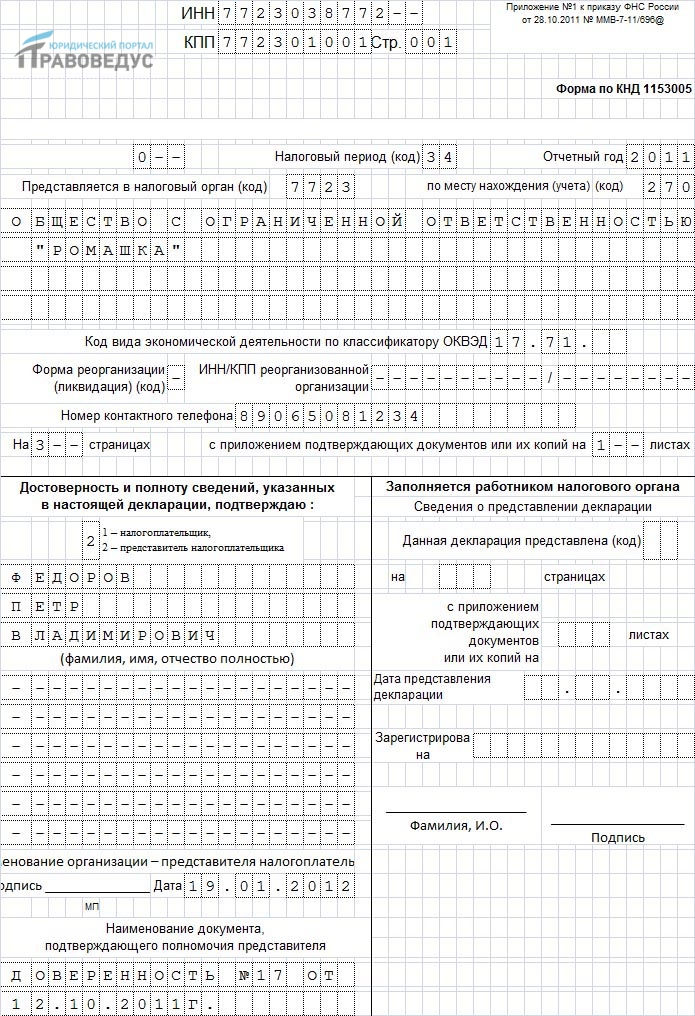

Титульный лист

- Прописываются сведения ИНН/КПП, номер страницы и номер корректировки:

- Общий показатель налогового период – 34, если компания ликвидируется либо реорганизуется в этой графе ставиться показатель «50».

- Показатель по месту нахождения указывается в соответствии с тем, в какую инспекцию подается документ. Как правило, этот показатель составляет значение «270», поскольку декларация по земельному налогу представляется в инспекцию по месту расположения участка.

Важно! Обратите внимание, что если декларация сдается по доверенности, следует учитывать дополнительный документ при подсчете количества листов сдаваемых документов.

Раздел 1 декларации

Данный раздел является сводным, он заполняется по всем участкам, находящимся на территории одного муниципального образования, здесь отражаются общие суммы налога, подлежащие уплате по различным кодам ОКТМО, которые соответствуют отдельным муниципальным образованиям. Следует обратить особое внимание при заполнении КБК, данные отличаются в зависимости от места расположения участка, который может находиться на территории сельских поселений, городского округа или межселенных территориях.

Раздел 2 декларации

Специалисты рекомендуют начинать заполнение декларации с раздела № 2, где производятся расчет налоговой базы и суммы налога по каждому участку, по которым налогоплательщик отчитывается в конкретную налоговую инспекцию.

Обратите внимание, что графа «код по ОКАТО» заменен на «код ОКТМО», показатели по которым содержатся в Общероссийском классификаторе территорий муниципальных образований.

- В самой верхней прописывается кадастровый номер земельного участка;

- Графа «кадастровая стоимость - 050» - показатели указываются по состоянию на 01 января текущего года, напомним, что ее размер меняется ежегодно. Однако, если земельный участок был образован в течении налогового периода, кадастровая стоимость указывается на момент этого образования.

- Если участок находится в долевой собственности, в графе «доля налогоплательщика в праве на земельный участок» делается отметка, согласно правоустанавливающего документа для участков.

- Коды налоговых льгот для строки «090» отражены в приложении 6 к Постановлению о заполнении декларации.

Скачать образец заполнения налоговой декларации по земельному налогу