Упрощенная система налогообложения представляет собой особый налоговый режим, который может применяться индивидуальными предпринимателями или организациями в добровольном порядке. Применение УСНО освобождает налогоплательщиков от уплаты:

для организаций:

- налога на имущество;

- налога на прибыль;

- НДС.

для индивидуальных предпринимателей:

- налогов на имущество физических лиц;

- налогов на доходы физических лиц;

- НДС.

Налогоплательщик вправе выбрать, какие объекты будут подлежать налогообложению:

- доходы - в данном случае Налоговый кодекс РФ устанавливает налоговую ставку в размере 6%;

- доходы, уменьшенные на величину расходов (объект налогообложения «доходы минус расходы») – в соответствии с п. 2 ст. 346.20 НК РФ налоговая ставка устанавливается не ниже 5% и не выше 15%.

Важно отметить, что отсутствие движения денежных средств на расчетном счете, а также в кассе организации, означает, что плательщики налога по УСН не имеют доходов, как объектов налогообложения, которые должны быть представлены в декларации. Следовательно, в налоговые органы налогоплательщик должен представить упрощенный вариант декларации, утвержденный Приказом Минфина от 10.07.2007 г. № 62н.

Куда и когда предоставляется налоговая декларация по УСН

Расчет налога в соответствии с п. 2 ст. 346.20 НК РФ осуществляется на основании законодательной базы субъекта РФ, где зарегистрирован налогоплательщик. Налоговая декларация может быть представлена в соответствующие органы лично, на бумажном носителе или в электронном виде с передачей по телекоммуникационным каналам связи (посредством интернета). В последнем случае датой отправки декларации будет считаться ее передача в рабочие часы налогового органа. В случае отправки декларации по почте, датой ее представления будет считаться день отправки заказного письма с обязательной описью вложения. Отметим, что в соответствии с п. 3 ст. 80 Налогового кодекса РФ налоговая отчетность в электронном виде с электронной цифровой подписью может быть предоставлена теми организациями, среднесписочная численность сотрудников которых составляет свыше 100 человек. На бумажных носителях декларация представляется, только если среднесписочная численность сотрудников организаций составляет менее 100 человек. В соответствии со ст. 346.19 Налогового кодекса РФ налоговым периодом по УСНО признается календарный год. То есть, индивидуальные предприниматели, осуществляющие деятельность на УСН, подают декларацию один раз в год в срок до 30 апреля, организации - не позднее 31 марта года, который следует за истекшим налоговым периодом. Следует помнить, что нарушения сроков подачи налоговой декларации влекут за собой штрафные санкции!

Важно! В случаях, когда организация или ИП ведет свою деятельность по нескольким видам налогообложения, на каждую систему подается отдельная декларация!

Как заполнять налоговую декларацию по УСН

Заполнение налоговой декларации по УСН выполняется налогоплательщиком на специальных бланках с точным соблюдением действующего законодательства - в соответствии с главой 26.2 Налогового кодекса РФ и иными законодательными документами субъектов РФ.

Скачать бланк налоговой декларации по УСН

Декларация включает в себя:

- Титульный лист;

- Раздел 1 «Сумма налога...»;

- Раздел 2 «Расчет налога…»;

- Раздел 3 "Отчет о целевом...".

Первая страница

- указывается личный ИНН;

- если сдается основная декларация, в номере корректировки проставляется – 0;

- в графе «Код налогового периода» проставляется:

a) 34 - если декларация представляется за календарный год b) 50 - если представляется последняя декларация при реорганизации/ликвидации организации или ИП

- в графе «Отчетный год» указывает год, за который предоставляется отчетность;

- в графе «Код налогового органа» проставляется 4 - значный код налогового органа, полученного при регистрации юридического лица;

- в графе «Код по месту нахождения» указывается:

a) 120 – по месту жительства ИП b) 210 – по месту нахождения российской организации

- при подаче декларации ИП – полностью прописываются фамилия, имя, отчество в соответствии с документом, удостоверяющим личность; если налогоплательщик - российская организация, указывается ее полное наименование в соответствии с учредительными документами, включая латинскую транскрипцию;

- основной код вида экономической деятельности (согласно классификатору ОКВЭД);

- обязательно указывается номер контактного телефона; указывается количество страниц в подаваемой налоговой декларации по УСН;

- при личной сдаче налоговой декларации с подписью руководителя организации или ИП в поле «Налогоплательщик/представитель налогоплательщика» ставится – 1; в случае сдачи декларации представителем налогоплательщика, ставится цифра – 2;

- дата подачи декларации считается днем ее представления в налоговые органы;

- в поле «Подпись» ставится личная подпись руководителя организации или представителя, обязательно заверяется печатью организации\ИП.

Важно! Если налоговая декларация по УСН подписывается представителем налогоплательщика (главным бухгалтером и т.д.), к ней необходимо приложить копию правоустанавливающего документа, которым подтверждаются полномочия представителя (нотариально заверенная доверенность и др.)

Вторая страница

- указать номер страницы - 2

- в поле «Объект налогообложения» ставится:

a) «1» – если уплачивается налог с доходов; b) «2» - если уплачивается налог с доходов за вычетом расходов (по ставке «доход минус расход»)

Внимание, изменения! С 01 января 2014 года в поле «код ОКАТО» ФНС РФ указывается код ОКТМО, до того, как будут введены новые формы налоговых деклараций. Код ОКТМО указан в письме Росстата, выданном при регистрации юр.лица в налоговой инспекции.

- укажите КБК (Код Бюджетной Классификации), его актуальность можно найти на официальном сайте налогового органа;

- в графах «020», «040», «070» указывается авансовая сумма налоговой уплаты за определенные налоговые периоды по УСН – за первый квартал, за 6 и 9 месяцев соответственно;

- в графе «100» указывается итог;

- Код Бюджетной Классификации.

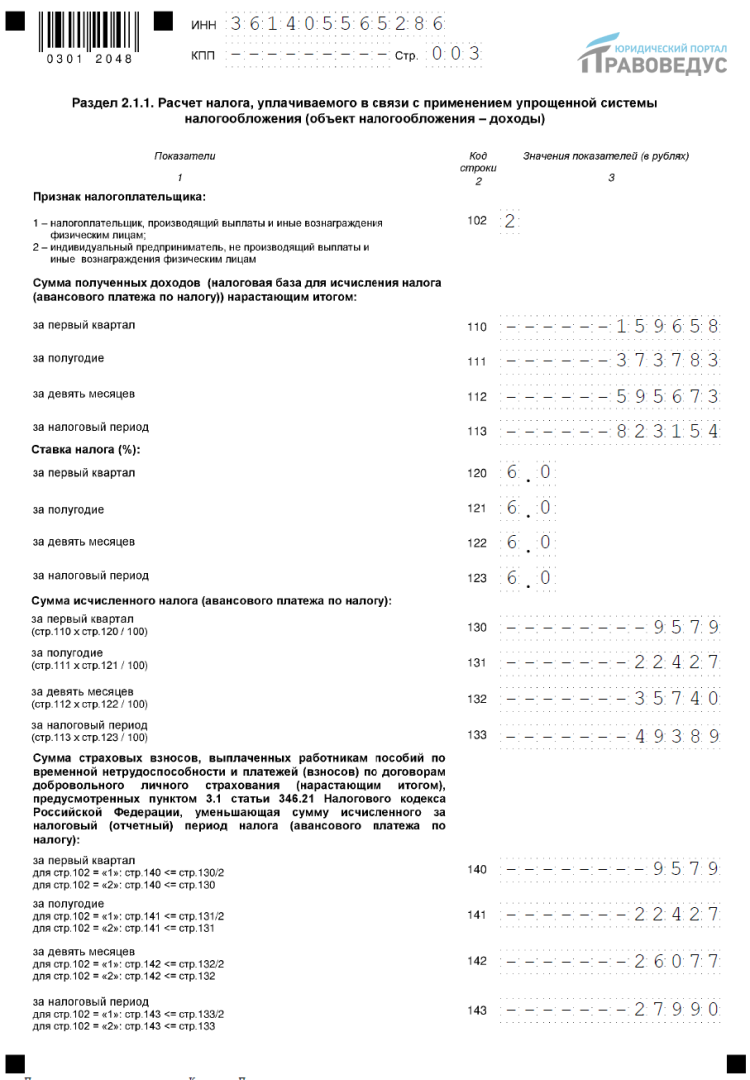

Третья страница

- указывается номер страницы;

- в графе «123» прописывается своя налоговая ставка;

- в графе «113» прописывается сумма доходов, полученных за весь календарный год;

- в графе «133» прописывается сумма налога, исчисленного за налоговый период (за весь календарный год);

- в графе «143» прописывается сумма уплаченных страховых взносов, выплаченных работникам

пособий по временной нетрудоспособности и платежей (взносов) по договорам добровольного

личного страхования, которые уменьшают сумму налога, исчисленного по УСН.